La BCE hausse le ton

En juillet, la BCE avait déjà remonté son taux sur les dépôts bancaires de -0,5% à zéro. Après la hausse de jeudi dernier, le taux est actuellement de 0,75%... pour une inflation à 9,1%.

Ci-dessous, observons l’évolution de l’inflation en zone euro sur les 20 dernières années:

Source: tradingeconomics - Eurostat

Cette hausse vertigineuse et durable est en grande partie due à l’augmentation des prix de l’énergie (qui explique plus de la moitié de la hausse des prix).

En Belgique, l'inflation a grimpé en août de 9,62% à 9,94%, son plus haut niveau depuis mars 1976, lorsqu’elle s’élevait à 9,96%.

L'inflation est définie comme le rapport entre la valeur de l'indice des prix à la consommation pour un mois donné et l’indice du même mois de l’année précédente.

L’inflation dans les années 1970-80

Prenons un peu de recul et jetons un coup d'œil sur la situation des Etats-Unis lors de la précédente période inflationniste dans les années 1970-80.

En 1980, l’inflation américaine a culminé à 14,8% en mars pour une moyenne annuelle de 13,5%. (https://www.usinflationcalculator.com/inflation/historical-inflation-rates/)

Inflation aux Etats-Unis:

Source: tradingeconomics - US Bureau of Labor Statistics

Pour contrer cette forte inflation, le directeur de la Banque centrale américaine (Fed), Paul Volcker, a relevé les taux jusqu'à 19,1% en juin 1981.

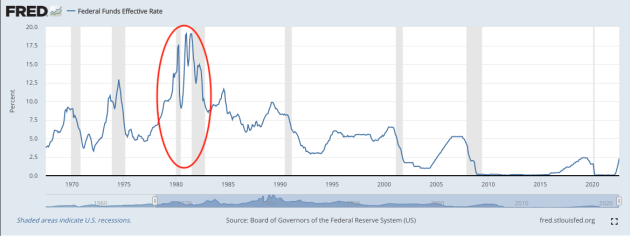

Taux d’intérêt de la Fed:

Source: fred.stlouisfed.org

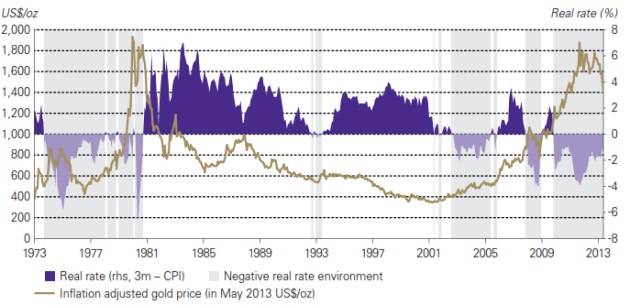

Nous constatons que pour pouvoir la contrer, il faut que les taux d’intérêt soient supérieurs à l’inflation. Ci-dessous, nous pouvons voir l’évolution des taux d’intérêt réels aux Etats-Unis et l’évolution du cours de l’or en USD depuis le début des années 70 et surtout durant la période hyperinflationniste début 80.

Les taux réels sont les taux d’intérêt nominaux auxquels il faut soustraire l’inflation.

Source: gold.org

Aux Etats-Unis, avec une inflation moyenne à 10% en 1981 et un taux d’intérêt nominal à 19%, nous obtenons un taux d’intérêt réel positif de 9% (19 -10 = 9). Cette période fut défavorable au cours de l’or.

L'or et les taux d'intérêt réels ont traditionnellement une corrélation négative. Les plus grands booms sur le marché de l'or se sont produits dans des environnements de taux réels négatifs, d'abord dans les années 1970, lorsque les taux d'intérêt nominaux et les taux d'inflation étaient élevés, et plus tard dans les années 2000, lorsque les taux d'intérêt nominaux et les taux d'inflation étaient faibles

En Europe, actuellement, avec un taux d’intérêt nominal à 0,75% et une inflation à 9%, nous sommes toujours avec des taux réels négatifs de 8,25% environ. Il y a encore du chemin à parcourir et la BCE devra relever les taux de manière bien plus importante si elle veut contrer l’inflation, mais le niveau d’endettement généralisé des Etats complique sérieusement la donne.

Et l’or dans tout ça ?

Malgré l’annonce de la BCE, le métal jaune n’a lâché que 1,6%. Il se tient bien, comme nous pouvons le voir ci-dessous mais...

La question centrale est : “la BCE va-t-elle augmenter les taux d’intérêt à des niveaux supérieurs à l’inflation afin de la juguler comme la FED dans les années 80 ?”.

La réponse à cette question est fondamentale. De notre humble avis, nous pensons que l’inflation induite par les prix de l’énergie devrait s’atténuer au fil des prochains mois et que le niveau d’endettement des Etats ne permet pas un resserrement monétaire trop important au risque de mettre certains pays de la zone euro en difficulté.

Cours de l’or en euro depuis le début d’année :

Source: tradingview

Depuis le début de l’année 2022, le métal jaune affiche un gain de 5% en euros.

Il évolue actuellement autour de 1690 euros/once et il s’approche du support de la bande de Bollinger inférieure.

La situation est un peu différente pour l’or libellé en dollars américains, compte tenu de la forme olympique affichée par le billet vert. Nous observons ci-dessous que le métal jaune se trouve dans un canal baissier plus prononcé en raison du bruit sur les taux d’intérêt.

Source: tradingview

Il évolue actuellement autour de 1690 dollars et il est déjà en train de travailler un support plus important: le bas de la boîte de consolidation (ligne rouge), le creux de juillet et la moyenne mobile à 200 semaines.

Sur les 20 dernières années, il faut rappeler que l’or a réalisé une performance de +440% en USD et +430% en Euro. Ce qui donne un return annuel composé de l’ordre de 8,6-8,8%. Cependant, les performances passées ne préjugent pas des performances futures. Le débat sur les taux d’intérêt risque de perturber encore pendant quelque temps l’évolution du cours de l’or même si la diversification reste une règle importante en matière d’investissement. Nous restons confiants sur le long terme dans un environnement de retour de la volatilité.

L’équipe GFi

--

Disclaimer:

Les informations présentées sur cette page, vous sont communiquées à titre purement informatif et ne constituent ni un conseil d’investissement, ni une offre de vente, ni une sollicitation d’achat, et ne doivent en aucun cas servir de base ou être prises en compte comme une incitation à s’engager dans un quelconque investissement.

Les performances passées ne sont pas constantes dans le temps et ne préjugent pas des performances futures. Cette newsletter ne prend pas en compte votre situation financière et vos objectifs. L’investisseur est seul juge du caractère approprié des opérations qu’il pourra être amené à conclure.

Les informations figurant sur ce site ne sont pas destinées à être diffusées ni à être utilisées par des personnes se trouvant dans un pays ou une juridiction où une telle distribution et utilisation seraient contraires à la loi ou à la réglementation locale.

Pour en savoir plus sur Gold & Forex International : consultez les Conditions générales de vente.