La Fed augmente ses taux, et alors ?

Le 16 mars, la Banque centrale américaine (la Réserve fédérale ou la Fed) a annoncé une hausse de taux de 0,25% pour atteindre 0,50 %.

Source: Les Echos

La nouvelle a fait grand bruit.

C’est sa première hausse de taux depuis décembre 2018 et elle en prévoit six autres en 2022.

Accessoirement, la Fed a revu ses prévisions de croissance à la baisse et d’inflation à la hausse.

Bref, ça y est ! Après avoir affirmé que l’inflation était un mirage, puis seulement un problème temporaire, la Fed admet la gravité de la situation et passe enfin à l’action.

Oui, sauf que…

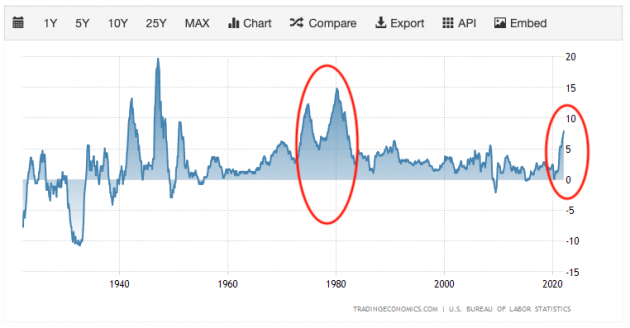

L’inflation aux USA était officiellement à 7,9% en février 2022.

Comparons ci-dessous avec la situation des années 1970.

Source: Inflation USA - Trading Economics

Nous observons que l’inflation a culminé à 15 % en 1980.

Pour l’arrêter, Paul Volcker, le directeur de la Fed de l’époque, a augmenté les taux à 20 % en 1981.

En effet, pour que cela fonctionne, il faut que les taux soient plus élevés que l’inflation.

Maintenant, comparons le graphique de l’inflation ci-dessus avec celui des taux d’intérêt US ci-dessous.

Source: Taux directeur Fed USA - Trading Economics

Nous constatons tout de suite qu’un taux à 0,50 % ne pourra pas arrêter une inflation à 8 %.

Alors, cette nouvelle ne serait-elle pas finalement “beaucoup de bruit pour rien” ?

Maintenant, la Fed compte sans doute monter ses taux au fur et à mesure... jusqu’à ce que ça coince.

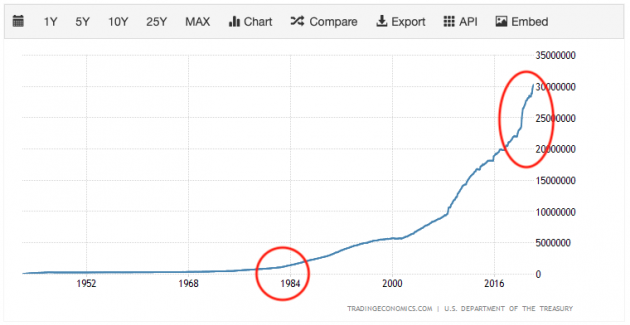

Car, contrairement aux années 1970, la dette risque de poser problème et rendre impossible toute augmentation significative des taux.

Ci-dessous, le graphique de la dette publique américaine: 908 milliards $ en 1980 contre 30.000 milliards $ en 2022, soit +3.200 %.

Source: Dette publique USA - Trading Economics

Augmenter les taux alourdit davantage le poids d’une dette déjà astronomique.

Le problème est aussi que les marchés sont désormais accros aux politiques monétaires accommodantes.

Tous ces éléments indiquent que l’inflation va probablement s’aggraver et perdurer.

Les banques centrales sont coincées entre le marteau et l’enclume.

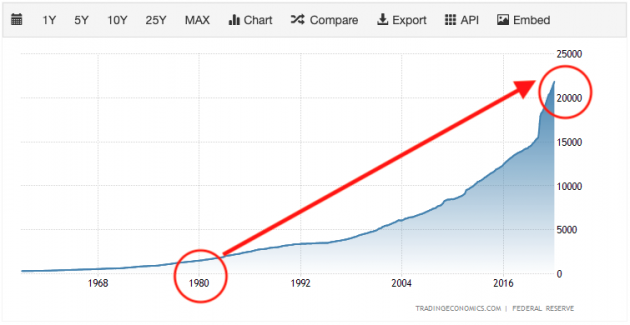

Une autre différence de taille avec l’inflation des années 1970 ? La masse monétaire est passée de 1.600 milliards $ en 1981 à 21.800 milliards $ en 2022, soit +1260 %.

Source: M2 - FRED - Federal Reserve Bank of St. Louis

Et l’Histoire nous apprend que la création monétaire entraîne toujours de l’inflation.

« L’inflation est toujours et partout un phénomène monétaire en ce sens qu’elle est et qu’elle ne peut être générée que par une augmentation de la quantité de monnaie plus rapide que celle de la production » - Milton Friedman

Comment l’or a-t-il réagi ?

Pour certains analystes, il existe généralement une corrélation négative entre l'or et les taux d'intérêt.

En effet, lorsque les taux augmentent, c'est généralement le signe d'une économie forte, ce qui donne aux investisseurs la confiance nécessaire pour acheter des actions et des obligations.

Malgré une certaine corrélation négative dans les années 2000, l'or et les taux d'intérêt ont aussi très souvent augmenté ensemble.

Pour d’autres, des taux d'intérêt plus élevés sont théoriquement censés rendre les actions moins attrayantes, car des taux plus élevés signifient une augmentation des coûts d'emprunt pour les entreprises et les consommateurs, ce qui réduit les dépenses globales.

En tout cas, les marchés comme l’or ont réagi plutôt positivement.

Les deux ont baissé tout de suite après l’annonce avant de rebondir rapidement.

Au final, le S&P500 a clôturé la journée à +2,2 % et l’or à +0,48 %.

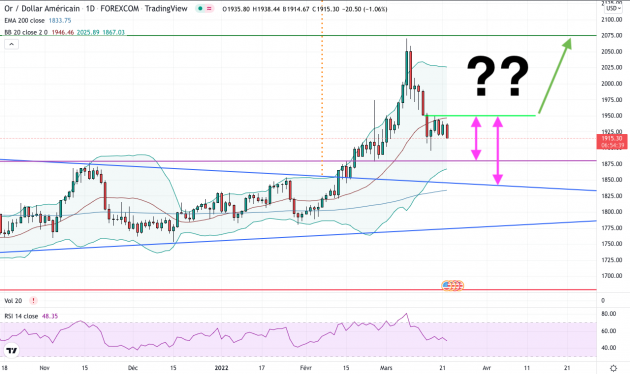

Sur le graphique de l’or en USD, le métal jaune a inscrit un creux à 1895 $, le jour de l’annonce de la Fed.

Depuis, la volatilité se resserre autour de 1930 $ et il dessine un triangle de consolidation à court terme, avec également un pivot/résistance à 1950 $ auquel se joint la moyenne des bandes de Bollinger (voir graphique ci-dessous du prix de l’once en $).

Source: Tradingview

À court terme, le métal jaune pourrait baisser et venir re-tester l’ancien pivot devenu support à 1880 $, voire l’ancien triangle de consolidation autour de 1840 $ auquel se joint alors la moyenne mobile à 200 jours.

Quand il aura terminé de travailler cette consolidation, l’or poursuivra probablement la formation de cette anse en repartant travailler la résistance à 2075 $.

Pour observer plus clairement la formation de cette figure en tasse en anse, nous vous renvoyons vers le graphique dans notre analyse du 10 mars 2022.

Conclusion

Nous ne sommes probablement qu’au début d’une phase inflationniste très importante, voire de stagflation (une inflation forte avec une croissance faible). D’autant plus que l’inflation est induite par les prix d’énergie qui risquent de rester durablement élevés.

Les banques centrales doivent agir sans mettre en péril le système monétaire et financier tout entier, mais pour le moment, les marchés semblent l’ignorer (jusqu'à quand ?).

Si l’inflation continue d’augmenter, mieux vaut diversifier ses avoirs et posséder aussi de l’or pour se “hedger” contre une perte de valeur de la monnaie.

À bientôt !

L’équipe GFI

--

Disclaimer:

Les informations présentées sur cette page, vous sont communiquées à titre purement informatif et ne constitue ni un conseil d’investissement, ni une offre de vente, ni une sollicitation d’achat, et ne doit en aucun cas servir de base ou être pris en compte comme une incitation à s’engager dans un quelconque investissement.

Les performances passées ne sont pas constantes dans le temps et ne préjugent pas des performances futures. Cette newsletter ne prend pas en compte votre situation financière et vos objectifs. L’investisseur est seul juge du caractère approprié des opérations qu’il pourra être amené à conclure.

Les informations figurant sur ce site ne sont pas destinées à être diffusées ni à être utilisées par des personnes se trouvant dans un pays ou une juridiction où une telle distribution et utilisation seraient contraires à la loi ou à la règlementation locale.

Pour en savoir plus sur Gold&Forex International : consultez les Conditions générales de vente.